はじめに:アメリカの景気、どうやって知るの?

「アメリカの景気が良い」「個人消費が強い」といったニュースをよく見かけませんか。でも、経済のニュースってなんだかむずかしい言葉が多くて、よくわからない…と感じる方も多いかもしれません。

ご安心ください。この記事を読めば、アメリカ経済の「今」を知るための、とても大切なキーワード「個人所得・支出」がすっきり分かります。

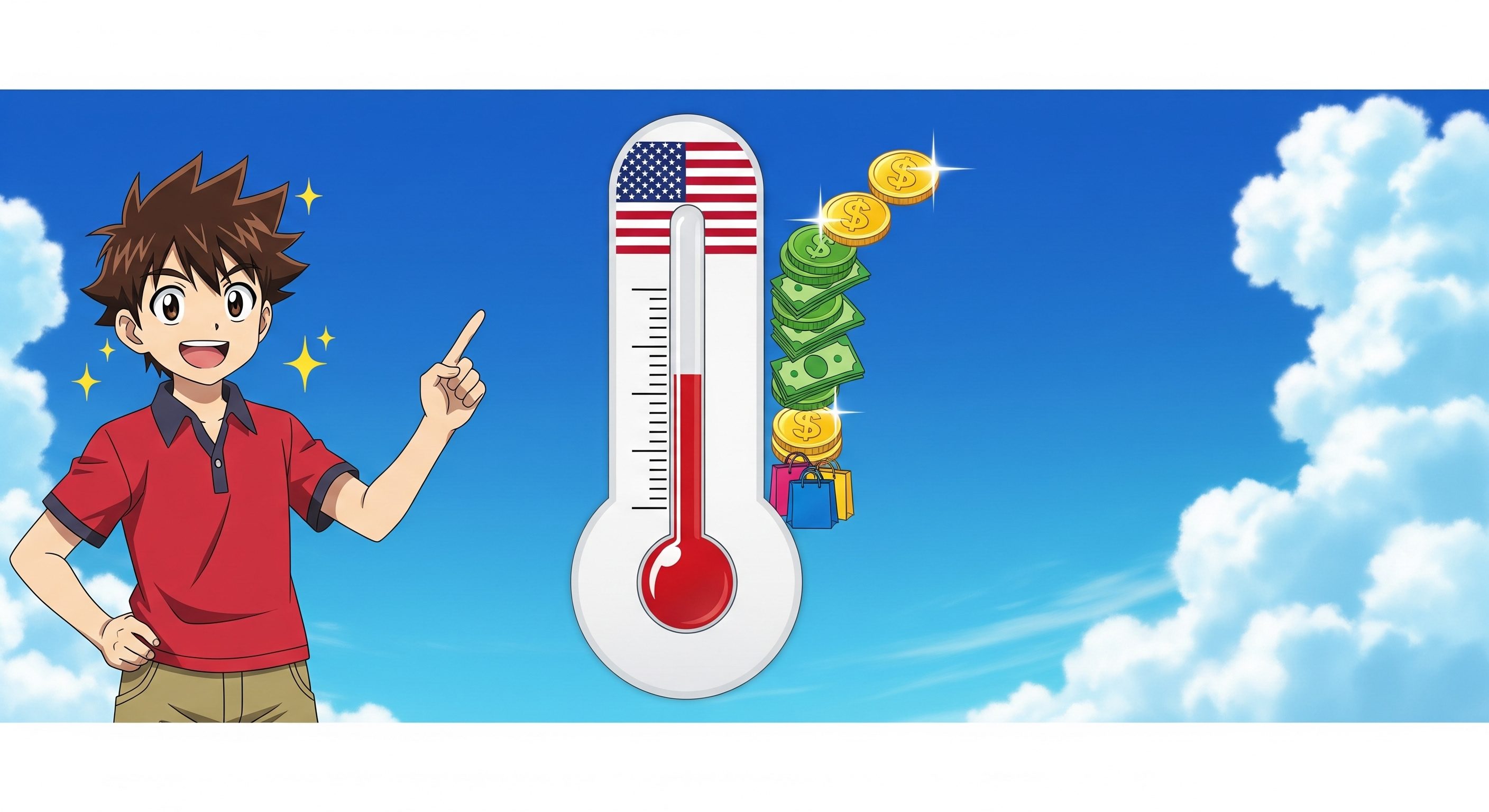

経済の動きを知ることは、まるで健康診断のようです。国全体の経済が元気なのか、少し疲れているのかをチェックするために、「経済指標」というさまざまなデータを使います。その中でも、特に重要なのが今回ご紹介する「個人所得」と「個人支出」なのです。

なぜなら、アメリカという巨大な経済は、そこに住む人々の「お買い物」によって動いているからです。なんと、アメリカの経済活動全体(GDP)の約7割は、個人の消費が占めているんですよ 。

つまり、アメリカの人々がどれくらいお給料をもらって(所得)、どれくらいお買い物をしているか(支出)を知れば、アメリカ経済全体の体温がわかる、というわけです。

この記事では、経済の初心者の方でも安心して読めるように、専門用語をさけて、一つひとつ丁寧に解説していきます。最後まで読めば、あなたも経済ニュースの裏側が読めるようになっているはずです。

「個人所得」って、いったい何のこと?

まず、経済のエネルギー源となる「個人所得」から見ていきましょう。

「個人所得」とは、かんたんに言うと、アメリカに住む人々が一定期間(主に1か月)に得た収入の合計のことです。これには、会社からもらうお給料だけでなく、さまざまな収入が含まれます。

所得が増えれば、人々はもっとお買い物したり、貯金をしたり、投資をしたりできます。つまり、個人所得は、これから経済がどれだけ活発になるかを示す「燃料」のようなものなのです。

具体的にどんなものが「個人所得」に含まれるのか、下の表で見てみましょう。

| 所得の種類 | 具体例 |

| 給与・賃金 | 会社からのお給料、ボーナス、各種手当など |

| 資産所得 | 銀行預金の利子、株の配当金、家賃収入など |

| 事業所得 | 個人でお店や会社を経営して得た利益 |

| 政府からの給付 | 年金や社会保障、失業手当など |

このように、さまざまな収入を合計したものが「個人所得」として発表されます。

そして、もう一つ大切な言葉があります。それは「可処分所得(かしょぶんしょとく)」です。これは、個人所得から税金や社会保険料などを支払った後に、手元に残るお金のこと 。つまり、私たちが本当に自由に使えるお金(おこづかい)ですね。この可処分所得が、次のテーマである「個人消費」の元手になるのです。

ここで一つ、ニュースを深く読むためのポイントがあります。それは、「所得が何によって増えたか?」に注目することです。

例えば、「個人所得が増加した」というニュースがあったとします。その中身を見てみると、多くの人のお給料が上がった(賃金・給与の増加)ことで所得が増えたのであれば、それは労働市場が強く、経済が根本から元気になっている証拠です 。

一方で、政府からの特別な給付金(例えば、経済危機対策の現金給付など)によって所得が一時的に増えた場合、それは経済の根本的な強さを示すものではないかもしれません 。

このように、ただ「増えた・減った」という結果だけでなく、その「理由」まで考えることで、経済の本当の健康状態が見えてくるのです。

アメリカ人は何にお金を使っているの?「個人消費支出(PCE)」の内訳

人々の手元にお金(可処分所得)が入ったら、次は何をするでしょうか。そう、お買い物です。この、人々がお金を使う活動をまとめたものが「個人消費支出(PE, Personal Consumption Expenditures)」です。

先ほどもお伝えしたように、この個人消費支出はアメリカ経済の約7割を占める、まさに主役級の経済指標です 。アメリカの人々がお財布のヒモを締めれば経済は冷え込み、逆にお金をたくさん使えば経済は活気づきます。

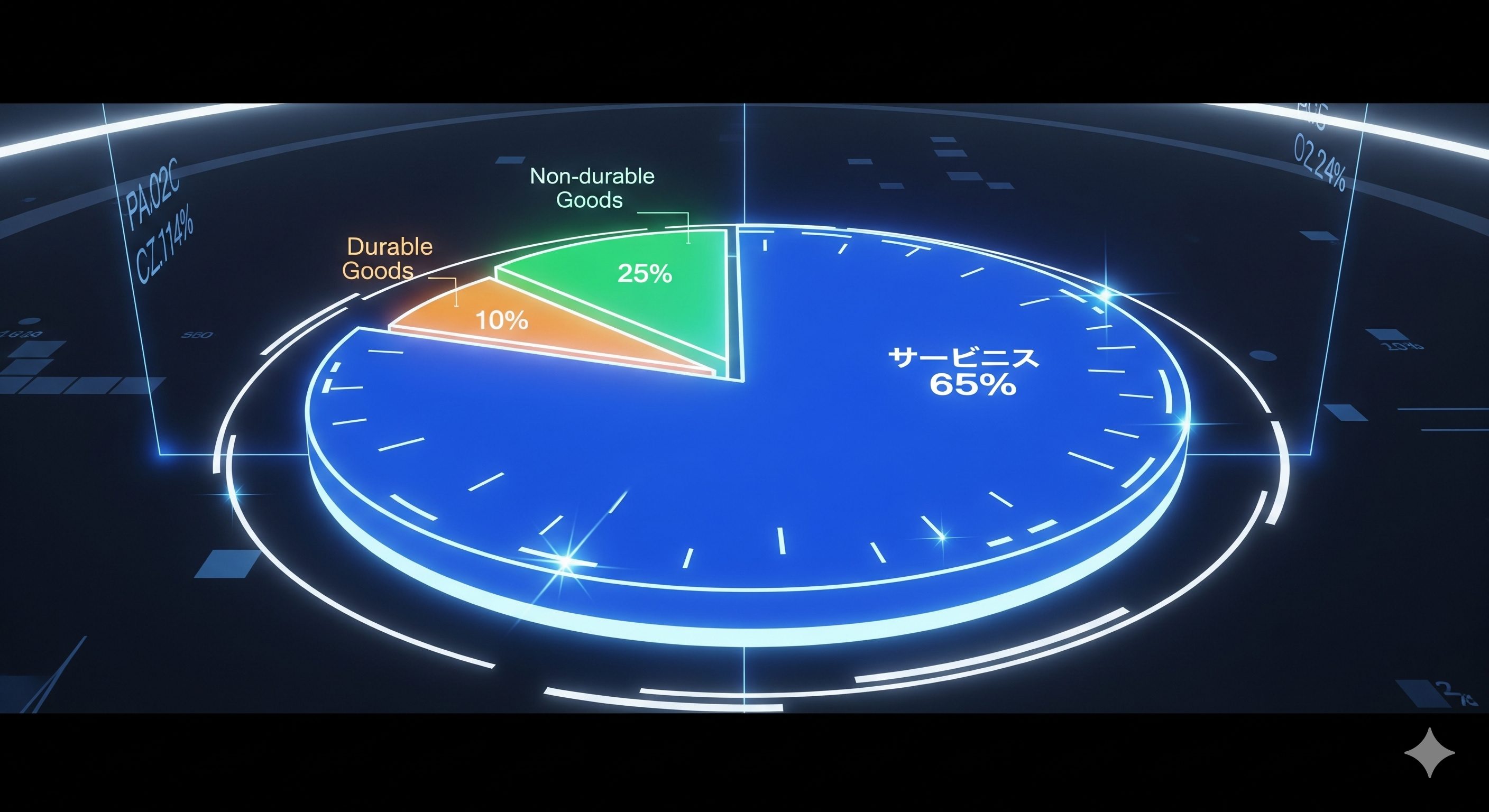

この個人消費支出は、大きく3つの種類に分けられます。何にお金が使われているかを知ることで、消費者の心理や景気の今の状態がより詳しくわかります。

| 分類 | 特徴 | 具体例 |

| 耐久財 | 3年以上など、長く使うもの。高価なことが多い。 | 自動車、テレビ、パソコン、家具、家電製品など |

| 非耐久財 | すぐになくなるもの。生活必需品が多い。 | 食料品、衣類、ガソリン、日用品など |

| サービス | 形のないものにお金を払うこと。 | 家賃、医療、外食、旅行、散髪、教育など |

この中で最も大きい割合を占めるのが「サービス」で、個人消費全体の6割以上にもなります 。

そして、ここでもう一歩踏み込んでみましょう。それは、「お金がモノ(財)とサービス、どちらに向かっているか?」という視点です。

このバランスは、経済の状況によって大きく変化します。例えば、景気が悪くなると、人々は自動車や高価な家電といった「耐久財」の購入を後回しにする傾向があります。これは大きな買い物なので、将来に不安があると控えめになるからです 。

非常に分かりやすい例が、近年のパンデミックの時期でした。多くの人が外出を控え、旅行や外食といった「サービス」にお金を使えなくなりました。その代わり、家で快適に過ごすためのパソコンや家具、娯楽用品といった「モノ(財)」への支出が大きく増えたのです 。

そして、経済活動が正常化してくると、今度はその反動で、人々は旅行やイベントなど、我慢していた「サービス」にお金をたくさん使うようになりました 。

このように、消費の中身を見ることで、「人々が今、何を求めているのか」「景気に対して楽観的なのか、慎重なのか」といった、数字の裏にある人々の気持ちまで読み取ることができるのです。

最重要キーワード!物価の動きをはかる「PCEデフレーター」とは?

「個人所得」と「個人支出」のニュースが発表されるとき、必ずセットで登場するのが「PCEデフレーター」という言葉です。これが、今回の話の中で最も重要かもしれません。

「デフレーター」と聞くと難しそうですが、要は「物価の温度計」だと思ってください。

例えば、去年100円で買えたリンゴが、今年は105円になったとします。これは物価が5%上がった(インフレーション、略してインフレ)ということです。PCEデフレーターは、個人消費支出(PCE)の対象となる、ありとあらゆる商品やサービスの価格が、全体としてどれくらい変動したかを示す指標なのです 。

そして、このPCEデフレーターには「コアPCEデフレーター」という、さらに重要な兄弟がいます。

「コア」とは「核心」という意味です。コアPCEデフレーターは、PCEデフレーターから、価格の変動が激しい「食料品」と「エネルギー(ガソリンなど)」を除いたものです 。

なぜ、わざわざこの2つを除くのでしょうか。それは、食料品は天候によって、エネルギーは国際情勢によって価格が大きく乱高下するため、物価全体の本当のトレンドが見えにくくなるからです。

例えるなら、車の本当のスピードを知りたいときに、一時的なデコボコ道(食料・エネルギー価格の急変動)でのガタつきは無視して、平らな道での安定した速度(物価の基調)を見ようとするようなものです。この「物価の基調」を捉えるために、コアPCEデフレーターが非常に重視されるのです 。

ところで、「物価の指標」と聞くと、「CPI(消費者物価指数)」という言葉を聞いたことがある方も多いでしょう。なぜ、アメリカの中央銀行であるFRB(連邦準備制度理事会)は、CPIよりもPCEデフレーターを重視するのでしょうか。

| 項目 | PCEデフレーター | CPI(消費者物価指数) |

| 発表機関 | 商務省 | 労働省 |

| 調査対象 | 家計が消費するすべてのモノ・サービス | 都市部の消費者が購入したモノ・サービス |

| 特徴 | 人々の買い物の変化を柔軟に反映する | 私たちの生活実感に近いコストを示す |

一番のちがいは、PCEデフレーターの方が、より現実に近い消費行動を反映している点です。例えば、牛肉の値段がとても高くなったら、多くの人は代わりに豚肉や鶏肉を買いますよね。PCEデフレーターは、こうした人々の代替行動を計算に含めるため、より実態に近い物価の動きを示すと考えられているのです 。

このため、FRBは金融政策を決定する上で、このPCEデフレーター、特に「コアPCEデフレーター」を最も信頼できる「物価の温度計」として使っているのです 。

FRBは、物価の安定した上昇、具体的には「コアPCEデフレーターの前年比上昇率を平均2%にすること」を目標に掲げています 。

この「2%」という数字が、いわば経済の「平熱」です。毎月発表されるコアPCEデフレーターがこの2%を大きく上回っていると、「経済が熱を出しすぎている(インフレが過熱している)」と判断されます。逆に、2%を大きく下回っていると、「体温が低すぎる(デフレの懸念がある)」と心配されるわけです。

ですから、この指標は単なる過去のデータではありません。FRBがこれからどんな行動(利上げや利下げ)をとるかを予測するための、未来への重要な手がかりなのです。

なぜ世界中が注目するの?個人所得・支出が経済に与える大きな影響

ここまで、「個人所得」「個人支出」「PCEデフレーター」という3つのキーワードを解説してきました。では、なぜこれらの指標が発表されると、世界中の投資家やエコノミストが固唾をのんで見守るのでしょうか。それは、これらの数字が、私たちの生活にも関わる「金利」「株価」「為替」を大きく動かす力を持っているからです。

FRBの金融政策を左右する

アメリカの中央銀行であるFRBの最も大切な仕事は、「物価の安定」と「雇用の最大化」です。そして、そのために使う最大の武器が「政策金利」の調整(上げたり下げたりすること)です。

ここで、個人所得・支出のデータが羅針盤の役割を果たします。

- データが強い場合(所得・支出が増え、PCEデフレーターが高い) 経済が活発で、物価が目標の2%を超えてどんどん上がっている状態です。これは経済の「過熱」サイン。FRBは、この熱を冷ますために政策金利を引き上げる(利上げ)ことを考えます 。金利が上がると、企業や個人がお金を借りにくくなるため、経済活動が少し落ち着き、インフレが抑制されるのです 。

- データが弱い場合(所得・支出が減り、PCEデフレーターが低い) 経済に元気がなく、景気後退の心配がある状態です。FRBは、経済を元気にするために政策金利を引き下げる(利下げ)ことを検討します 。金利が下がると、お金が借りやすくなり、企業は設備投資を、個人は住宅や自動車の購入をしやすくなるため、経済の活性化が期待できます。

過去のデータを見ても、PCEデフレーターの動きに少し遅れて、政策金利が同じ方向に動く傾向が見られます 。つまり、PCEのデータは、FRBの次の一手を占うための最重要資料なのです。

株価への影響

個人所得・支出のデータは、株式市場にも大きな影響を与えます。

基本的な考え方はシンプルです。個人消費が強いということは、人々がたくさんお買い物をしているということです。そうなると、モノやサービスを売っている企業の売上が伸び、利益が増えます。企業の業績が良くなれば、その企業の価値が上がり、株価も上昇しやすくなります 。

また、「資産効果」という現象もあります。これは、株価が上がると、株を持っている人々は「自分は豊かになった」と感じ、消費を増やす傾向があることです 。強い消費が株価を上げ、上がった株価がさらに消費を強くするという、良い循環が生まれることもあります 。

しかし、ここには一つ注意点があります。「強すぎるデータは、必ずしも株価に良くない」ということです。

もし、個人消費が予想をはるかに超えて強すぎると、市場は「インフレが加速してしまう!FRBが急いで利上げをするにちがいない」と警戒します。急激な利上げは、将来の景気を冷やしすぎたり、企業の借金コストを増やしたりするため、かえって株価の下落要因になることがあるのです。

経済も人間と同じで、「平熱」が一番。熱が高すぎても、低すぎても良くない、というわけですね。

為替(ドル円)への影響

個人所得・支出のデータは、為替レート、特に私たちに身近なドルと円の関係にも直接影響します。そのカギを握るのは、やはり「金利」です。

世界中のお金は、より高い金利を求めて移動する性質があります。この原則を頭に入れて、以下の流れを見てみましょう。

- 強い個人所得・支出のデータが発表される アメリカの景気が良く、インフレ圧力も強いことが示されます 。

- 市場は「FRBが利上げする(または高い金利を維持する)」と予想する インフレを抑えるために、FRBが金融引き締めに動くと考えられます。

- アメリカの金利が上昇する(または高い水準で推移する) 市場の予想が、実際の金利に反映されます。

- より高い金利を求めて、世界中からお金がドルに集まる 日本の超低金利の「円」を売って、高金利の「ドル」を買う動きが活発になります。

- 結果として「ドル高・円安」が進む ドルの価値が上がり、円の価値が下がります。

逆に、データが非常に弱く、景気後退が心配されるような場合は、FRBが利下げするとの観測が強まります。するとアメリカの金利が低下し、ドルの魅力が薄れるため、「ドル安・円高」方向に進みやすくなるのです 。

最後に、プロの投資家が常に意識していることをお伝えします。それは、「予想と結果のギャップ」です。

経済指標が発表される前には、専門家たちが「今回の数字はこれくらいだろう」という「市場予想」を出します 。市場の価格は、すでにある程度この予想を織り込んで動いています。

そのため、実際に発表された数字が、この「市場予想」と比べてどうだったかが非常に重要になります。

- 結果が予想よりずっと強かった(ポジティブ・サプライズ) → 市場は大きく反応し、ドル高や株価変動が起こりやすい。

- 結果が予想通りだった → すでに織り込み済みなので、市場の反応は限定的。

- 結果が予想よりずっと弱かった(ネガティブ・サプライズ) → これも大きな反応を引き起こし、ドル安や株安が進む可能性がある。

ニュースを見るときは、ただ発表された数字を見るだけでなく、「市場の予想はいくつだったのかな?」という視点を持つと、なぜ市場がそのように動いたのか、より深く理解できるようになりますよ。

結論:私たちの生活にもつながる経済のストーリー

今回は、アメリカ経済の「体温計」である「個人所得・支出」について、できるだけ分かりやすく解説してきました。

最後に、大切なポイントをもう一度おさらいしましょう。

- 個人所得・支出は、アメリカ経済の健康状態を知るための重要なレポートです。 人々がどれだけ稼ぎ、何にお金を使っているかを示しています。

- 個人消費支出(PCE)は、アメリカ経済の約7割を占めるメインエンジンです。 この動きが、国全体の景気を左右します。

- 「コアPCEデフレーター」は、FRBが最も重視する物価の指標です。 この数字が目標の2%と比べてどう動くかが、将来の金利政策の最大のヒントになります。

- これらのデータは、金利を通じて、株価や為替レートに大きな影響を与えます。

これらの経済指標は、毎月下旬にアメリカ商務省経済分析局(BEA)から前月分が発表されます 。

経済ニュースは、一つひとつの言葉の意味を理解すると、点と点がつながって一本の線になり、壮大なストーリーのように見えてきます。今日学んだ知識を使えば、あなたはもう、ただニュースを眺めるだけの人ではありません。その数字の裏にある人々の生活や、経済の大きな流れを読み解く力を手に入れたのです。

ぜひ、次回の発表の際には、この記事を片手にニュースをチェックしてみてください。きっと、今までとは違った世界が見えてくるはずです。

コメント