はじめに

投資の世界には、たくさんの経済指標があります。その中でも、特にプロの投資家が注目している重要な指標の一つが「米国の鉱工業生産指数」です。

「なんだか難しそう…」と感じるかもしれません。でも、心配はいりません。この指数は、いわば「アメリカ経済という巨大な会社の、工場の生産状況を毎月教えてくれるレポート」のようなものです。

会社の業績を知るために決算書を見るように、国の経済の調子を知るために経済指標を見ます。四半期に一度発表されるGDP(国内総生産)が会社の「年次決算報告書」だとすれば、毎月発表される鉱工業生産指数は、よりタイムリーな「月次の生産実績レポート」にあたります。工場の稼働状況という、経済の根幹部分をいち早く知ることができるのです。

この記事を読み終える頃には、あなたは鉱工業生産指数が何であるかを理解し、その数字が発表されたときに、プロの投資家のようにその意味を読み解き、ご自身の投資判断に活かすことができるようになっているはずです。それでは、一緒に学んでいきましょう。

1. 米国の鉱工業生産指数って、そもそも何?

まず、基本からおさえましょう。米国の鉱工業生産指数(Industrial Production Index、略してIPI)とは、その名の通り、米国の産業のうち「鉱業」と「製造業」、そして「公益事業(電気・ガス)」が、どれくらいのモノを生産したかを示す経済指標です 。

これは、アメリカ経済の「筋肉」ともいえる部分の活動量を測るものです。サービス業などが含まれない、モノづくりの現場のリアルな状況を教えてくれます。

指数ってどういう意味?

「指数」と聞くと少し戸惑うかもしれませんが、考え方はシンプルです。これは、ある時点を基準にして、そこからどれだけ増えたり減ったりしたかを表すための便利な方法です。

米国の鉱工業生産指数では、現在「2017年」を基準(=100)としています 。例えば、指数が「104.0」だった場合、それは2017年と比べて生産量が4%増加した、という意味になります 。このように数字を基準化することで、過去との比較がとても簡単になるのです。

誰がいつ発表するの?

この重要な指標は、アメリカの中央銀行にあたるFRB(米連邦準備理事会)が発表します 。FRBは、アメリカの金融政策、つまり金利を上げたり下げたりする決定を行う非常に重要な機関です。そのFRBが自ら作成・発表しているデータだからこそ、市場からの信頼も注目度も高いのです。

発表は、毎月15日前後に、前月分のデータが公開されます。日本時間では夜になりますが、世界中の投資家がこの発表を固唾をのんで見守っています 。

この指数がなぜ重要かというと、多くの経済指標が人々の心理(消費者信頼感など)やお金の動き(小売売上高など)を測るのに対し、鉱工業生産指数は「実際にどれだけのモノが作られたか」という物理的な生産量を測るからです 。インフレの影響を取り除いた実質的な生産量なので、経済の本当の力を測る上で非常に信頼性の高いデータとなります。

もし、消費者の気分は良いのに工場の生産が落ち込んでいる、といった状況があれば、それは将来の景気後退のサインかもしれません。このように、他の指標と見比べることで、経済の隠れた真実が見えてくることがあるのです。

2. 指数を読み解く3つの柱:製造業・鉱業・公益事業

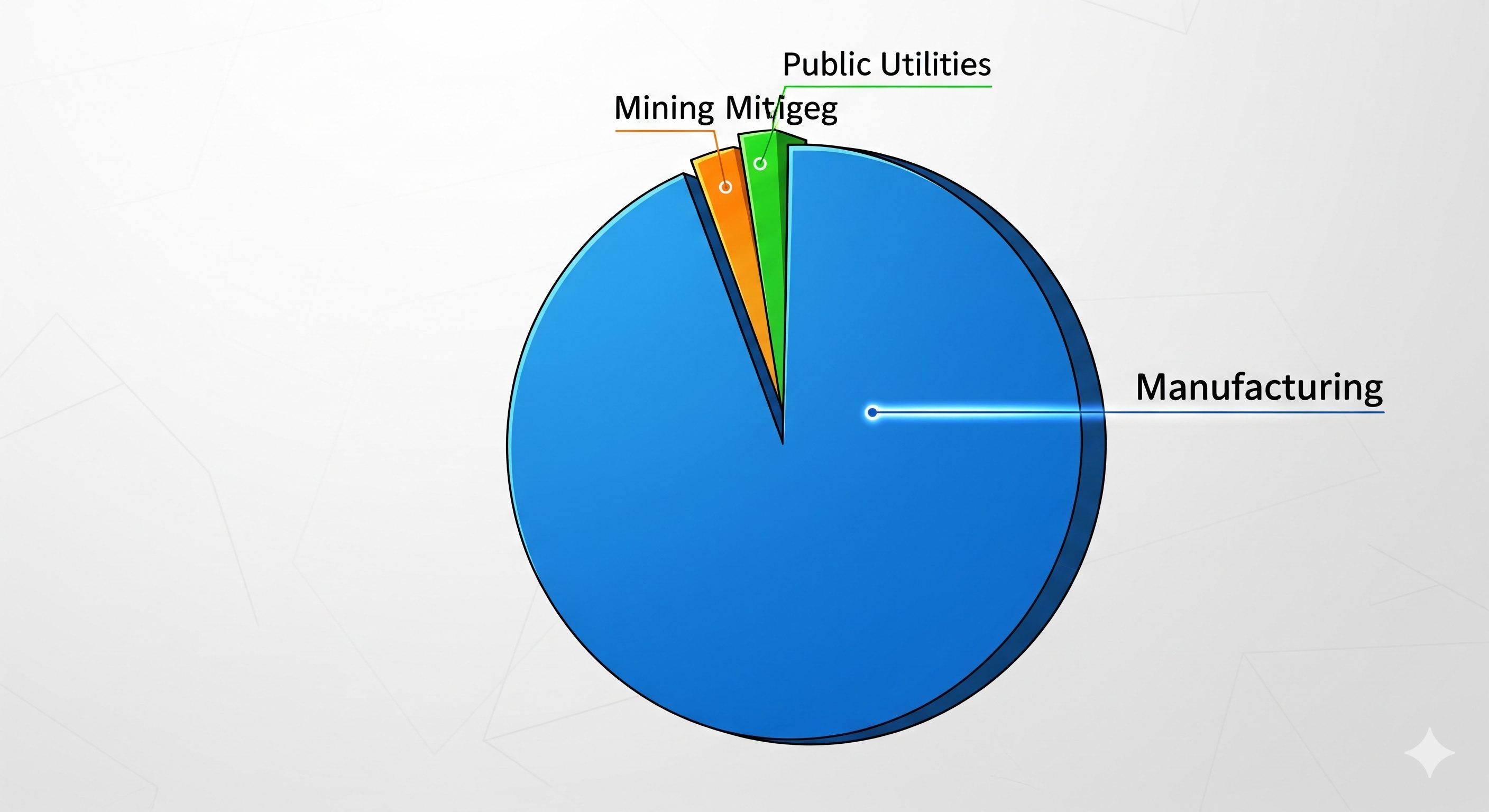

鉱工業生産指数は、大きく分けて3つの部門の生産活動を合計したものです 。この内訳を見ることで、経済のより深い部分まで理解できます。

- 製造業 (Manufacturing) これは指数の中で最も大きな割合を占める、中心的な部門です。私たちの生活に身近な製品の多くがここで作られています。製造業はさらに2つのカテゴリーに分けられます。

- 耐久財 (Durable Goods): 自動車、家電、パソコン、産業用機械など、長期間(一般的に3年以上)使われる製品です 。これらは高価なものが多く、景気が良い時には売れますが、悪くなると真っ先に買い控えが起こるため、景気の変動に非常に敏感な分野です。

- 非耐久財 (Nondurable Goods): 食品、衣料品、化学製品、ガソリンなど、比較的短期間で消費される製品です 。生活必需品が多いため、耐久財ほど景気の影響は受けにくいですが、それでも消費者の節約志向などを反映します。

- 鉱業 (Mining) 石油、天然ガス、石炭、鉄鉱石といった天然資源を地面から採掘する産業です 。この部門は、世界的な資源価格の動向に大きく影響されます。例えば、原油価格が上がれば、石油の採掘活動が活発になる傾向があります 。

- 公益事業 (Utilities) 電力やガスを生産し、家庭や工場に供給する事業です 。この部門は、季節的な要因を受けやすい特徴があります。例えば、夏の猛暑でエアコンの需要が増えれば電力生産は増えますし、冬の寒さが厳しければ暖房用のガス需要が増加します。

なぜ、この内訳を見ることが重要なのでしょうか。

例えば、発表された鉱工業生産指数の総合値が「横ばい」だったとします。これだけ見ると、「アメリカ経済は特に変化なしか」と思ってしまうかもしれません。しかし、内訳を詳しく見てみると、実は「自動車などの耐久財の生産は大きく落ち込んでいるが、その分を猛暑による電力生産の増加が打ち消していた」という状況かもしれません。

これは「変化なし」ではなく、「個人消費や企業活動に陰りが見え始めている」という重要なサインです。このように、全体の数字だけでは見えない経済の質的な変化を読み解くために、内訳のチェックは欠かせないのです 。

3. なぜ投資家はこの指数に注目するのか?3つの理由

数ある経済指標の中で、なぜ鉱工業生産指数がこれほどまでに重視されるのでしょうか。その理由は大きく3つあります。

理由1: 経済の「今」がわかる速報性

経済の最も総合的な指標はGDP(国内総生産)ですが、GDPの発表は3ヶ月に1度であり、しかも発表されるまでには時間がかかります 。つまり、GDPは経済の「通信簿」としては優秀ですが、少し前の成績が書かれているようなものです。

一方、鉱工業生産指数は毎月発表されます 。これにより、投資家はGDPの発表を待つことなく、よりリアルタイムに経済の勢いや方向性の変化を感じ取ることができます。この速報性の高さが、大きな魅力の一つです。

理由2: 景気の方向性を占う先行指標

鉱工業部門は、経済全体の動きに先駆けて反応する傾向があります 。景気が良くなる局面では、企業はまず生産を増やし始めます。逆に景気が悪化する局面では、在庫の増加を恐れて生産を絞ります。

このため、鉱工業生産指数の数ヶ月間のトレンドを見ることで、数ヶ月先の経済全体の姿を予測する手がかりが得られます。指数の上昇が続けば景気拡大のサイン、下落が続けば景気後退のサインと捉えられることが多く、経済の「先行指標」としての役割を果たしているのです 。

理由3: 金融政策を動かす重要データ

この指標を発表しているのが、アメリカの金融政策を決めるFRBである、という点が非常に重要です 。FRBは、経済の状況を判断し、インフレ(物価上昇)やデフレ(物価下落)を防ぎ、経済を安定させるために金利を調整します。

FRBは、この鉱工業生産指数のデータを使って、国内の生産活動が過熱していないか、あるいは冷え込みすぎていないかを判断します 。つまり、この指数の結果は、将来の利上げや利下げの判断材料に直結するのです。投資家がFRBの次の一手を予測する上で、これ以上ないほど重要な情報源となります。

ここで一つ、面白い点があります。現在のアメリカ経済において、鉱工業部門がGDPに占める割合は20%未満と、かつてに比べて小さくなっています 。ではなぜ、今でもこれほど重要視されるのでしょうか。

それは、この部門が経済全体の「変動の源」だからです。経済の大部分を占めるサービス業(医療や教育など)は、比較的安定しており、景気が良くても悪くても急激に活動量が変化することはあまりありません。しかし、鉱工業部門は景気の波に非常に敏感です。好景気には工場の建設や機械の導入が一気に進み、不景気にはピタッと止まります 。

つまり、GDP全体の成長率の「変化」の大部分は、この鉱工業部門の浮き沈みによって引き起こされているのです 。だからこそ、経済全体の勢いの変化をいち早く捉えるために、この指数の動きが注目され続けるのです。

4. 発表データの正しい見方:最重要ポイントは「市場予想」との比較

鉱工業生産指数のデータが発表されたとき、その数字をどう見ればよいのでしょうか。最も大切なポイントは、発表された「実績値」を、事前に出されている「市場予想」と比較することです。

「市場予想」がすべてのカギを握る

経済指標が発表される前には、多くのアナリストやエコノミストがその数値を予測します。それらの予測の平均値が「市場予想(コンセンサス予想)」として、ニュースサイトや証券会社の経済カレンダーなどで事前に公表されます 。

市場は、この「予想」を基準に動いています。すでに予想通りの結果は、株価や為替レートにある程度織り込み済みです。そのため、市場を大きく動かすのは、数字そのものの大小ではなく、「予想と比べてどうだったか」という「サプライズ」なのです 。

- ポジティブ・サプライズ(予想より良い結果) 実績値が市場予想を上回った場合、それは「アメリカ経済は市場が考えていたよりも強い」という証拠になります。これは、企業の業績向上やFRBによる利上げの可能性を高めるため、一般的に米ドルや米国株にとってプラスの材料となります 。

- ネガティブ・サプライズ(予想より悪い結果) 実績値が市場予想を下回った場合、それは「経済が市場の想定よりも弱い」ことを意味します。景気への懸念から、米ドルや米国株にとってはマイナスの材料となる傾向があります 。

- 予想通り 実績値が市場予想とほぼ同じだった場合、市場に新たな驚きはないため、反応は限定的になることが多いです 。

この関係を、以下の表にまとめました。この考え方は、鉱工業生産指数だけでなく、他の多くの経済指標を見るときにも役立つ、非常に重要な基本ルールです。

| 結果 | 意味 | 市場の典型的な反応 |

| 実績 > 予想 | ポジティブサプライズ | 経済が予想より強い → ドル高・株高の要因 |

| 実績 < 予想 | ネガティブサプライズ | 経済が予想より弱い → ドル安・株安の要因 |

| 実績 = 予想 | サプライズなし | 予想通りで新情報なし → 反応は限定的 |

最強の相棒「設備稼働率」も忘れずにチェック

鉱工業生産指数が発表される際には、必ず「設備稼働率(Capacity Utilization)」というデータも同時に発表されます 。これは、国内の工場や生産設備が、その生産能力(キャパシティ)の何パーセントを使って稼働しているかを示す指標です 。

- 設備稼働率が低い場合: 工場がヒマで、設備がたくさん遊んでいる状態です。これは、モノに対する需要が弱いことを意味します。

- 設備稼働率が高い場合: 工場がフル稼働に近い状態で、生産が追いつかないほど需要が強いことを意味します 。

この設備稼働率は、将来のインフレと設備投資の動向を占う上で、非常に重要な手がかりとなります。

一般的に、設備稼働率が80%を超えてくると、企業は生産能力に余裕がなくなり始めると言われています 。そうなると、企業は需要に応えるために2つの選択肢を迫られます。一つは「値上げ」をする(これがインフレ圧力になります)、もう一つは「新たな工場を建てたり、機械を導入したりする」ことです(これが設備投資の増加につながります)。

FRBは、この設備稼働率の数値を注意深く見ています。もし稼働率が非常に高い水準になれば、将来のインフレを警戒して利上げを検討する可能性が高まります。逆に、投資家にとっては、設備投資が活発になることを見越して、産業機械メーカーなどの株に注目する、といった戦略を立てることもできるのです。鉱工業生産指数と設備稼働率は、必ずセットで見るようにしましょう。

5. 鉱工業生産指数が金融マーケットに与える影響

では、鉱工業生産指数の結果が、具体的に株式、為替、債券といった金融市場にどのような影響を与えるのかを見ていきましょう。

株式市場への影響

基本的に、鉱工業生産指数が強い(予想を上回る)結果だった場合、それは企業の生産活動が活発であることを意味します。モノがたくさん作られて売れれば、企業の売上や利益が増えることにつながるため、株価にとってはプラスの要因となります 。特に、景気の動向に敏感な製造業や素材関連企業の株価が反応しやすいでしょう。

逆に、指数が弱い結果であれば、景気減速懸念から企業業績への不安が広がり、株価にはマイナスの影響を与えます。

為替市場への影響

為替市場、特にドル円相場では、この指数の影響はより直接的に現れることがあります。

強い結果が出ると、アメリカ経済の好調さが確認され、FRBがインフレ抑制のために利上げを行うとの観測が強まります。金利が上がると、その国の通貨は魅力が増すため、米ドルが買われやすくなります(ドル高・円安)。

逆に、弱い結果であれば、アメリカ経済への懸念や、FRBが利下げに転じる可能性から、米ドルは売られやすくなります(ドル安・円高)。

債券市場への影響

債券市場への影響は、少し複雑です。

強い結果、特に設備稼働率も高いような状況では、市場は将来のインフレを警戒します。インフレは、債券のような固定金利の資産の価値を目減りさせる天敵です。また、インフレ懸念はFRBの利上げを促します。金利が上昇すると、既存の債券の価格は下落します(債券利回りは上昇します)。したがって、強すぎる経済指標は、債券価格にとってはマイナス要因となることがあります。

ただし、経済の状況によって反応は変わる

ここで一つ、初心者投資家が陥りがちな罠があります。それは、「良い数字=必ず株高・ドル高」と思い込んでしまうことです。市場の反応は、その時々の経済全体のテーマによって変わることを理解しておく必要があります。

- シナリオA:景気回復期(インフレの心配が少ない時) この状況で鉱工業生産指数の強い結果が出れば、それは素直に「景気が力強い」という良いニュースとして受け止められます。株価もドルも上昇しやすいでしょう。

- シナリオB:インフレ懸念期(物価上昇が問題になっている時) この状況で同じように強い結果が出ると、市場の反応は逆になることがあります。「経済が強すぎて、FRBがインフレを抑えるために急激な利上げをせざるを得なくなる。利上げが行き過ぎれば、将来的に景気後退を招いてしまうかもしれない」という連想が働くのです。この場合、良い経済指標の発表が、逆に株価の下落を引き起こすこともあります。

このように、経済指標を解釈する際は、常に「今、市場が最も恐れているのは何か?(景気後退か、インフレか)」という大きな文脈を意識することが、一歩進んだ分析のコツです。

6. 過去のデータから経済の大きな動きを読み取る

鉱工業生産指数の本当の面白さは、短期的な市場の反応だけでなく、長期的な推移を見ることで、経済のダイナミックな変化を読み解ける点にあります。

その力を示す最も分かりやすい例が、2020年のコロナ・ショックです。世界的なパンデミックにより、多くの工場が操業を停止しました。その結果、2020年3月と4月の鉱工業生産指数は、統計開始以来の記録的な落ち込みを見せました 。これは、経済活動が物理的に停止するという未曽有の事態を、数字がリアルタイムに映し出した瞬間でした。

その後、経済活動が再開されるにつれて、指数は力強く回復していきました。このように、大きな経済的ショックとその後の回復の道のりを、鉱工業生産指数は克明に記録しています。

こうした過去のデータは、セントルイス連邦準備銀行が提供している「FRED」という経済データサイトで誰でも無料で見ることができます 。

コメント