はじめに:今のNVIDIA、買うべき?それとも危険?

AIブームの中心で、NVIDIA(エヌビディア)の名前を聞かない日はないでしょう。株価は驚くほどの勢いで上昇し、世界で最も価値のある企業の一つになりました 。ニュースを見るたびに、「乗り遅れたくない」と感じるかもしれません。

しかし、同時にこんな不安もよぎります。「この急上昇は本物なのだろうか?」「もしかして、いつか弾けてしまうバブルなのではないか?」と。

この記事では、そんな疑問を持つ投資初心者の方に向けて、専門家が5つの重要なポイントからNVIDIAの株価を徹底的に分析します。この記事を読めば、NVIDIAが今「買い」なのか、それとも「危険」なのか、あなた自身の判断基準を持つことができるようになります。

- NVIDIAはなぜ人気?AI時代の「王様」の正体

- 会社の成績表をチェック!驚異的な成長は本物?

- 株価の「割高」「割安」はどう判断する?

- 歴史は繰り返す?ITバブルの王者「シスコ」との比較

- NVIDIAの未来に潜む「3つのリスク」とは?

それでは、一つずつ見ていきましょう。

1. なぜNVIDIAはこんなに人気?AI時代の「王様」の正体

NVIDIAの株価を理解するためには、まずこの会社が何をしているのかを知る必要があります。とてもシンプルに言うと、NVIDIAはAIの「頭脳」を作っている会社です。

AIを動かすための超高性能な「脳」

私たちが普段使うChatGPTのようなAIは、膨大な計算を瞬時に行う必要があります。その計算を専門に行うのが、NVIDIAが作る「GPU(ジーピーユー)」という半導体です 。もともとはゲームの映像をきれいにするために使われていましたが、その高い計算能力がAIの開発に最適だったのです。

その結果、NVIDIAはAI用チップ市場の約80%を支配する、圧倒的なリーダーになりました 。AIを作りたい世界中の企業が、NVIDIAのGPUを買い求めている状況です。

誰も真似できない「秘密兵器」

しかし、NVIDIAの強さは単に高性能な製品を作っているだけではありません。本当の強みは、「CUDA(クーダ)」というソフトウェアにあります 。

CUDAは、AI開発者がNVIDIAのGPUを簡単に使えるようにするための「共通言語」のようなものです。世界中の大学でAI開発がこのCUDAを使って教えられており、ほとんどのAI専門家がCUDAの扱いに慣れています 。

これは競合他社にとって非常に高い壁となります。なぜなら、たとえNVIDIAより高性能なチップを作ったとしても、開発者たちは慣れ親しんだCUDAを捨てて、新しい使い方をゼロから学び直す必要があるからです。これは時間もコストもかかるため、多くの企業はNVIDIAを使い続けます 。

このように、NVIDIAはハードウェア(GPU)とソフトウェア(CUDA)の両方で市場をがっちりと固めており、他社が簡単に真似できない「堀」を築いているのです。この盤石な立ち位置が、NVIDIAが「AI時代の王様」と呼ばれる理由です。

2. 会社の成績表をチェック!驚異的な成長は本物か?

NVIDIAの人気がすごいことは分かりました。では、その人気は実際の業績、つまり会社の「成績」に結びついているのでしょうか?答えは、驚くべき「イエス」です。

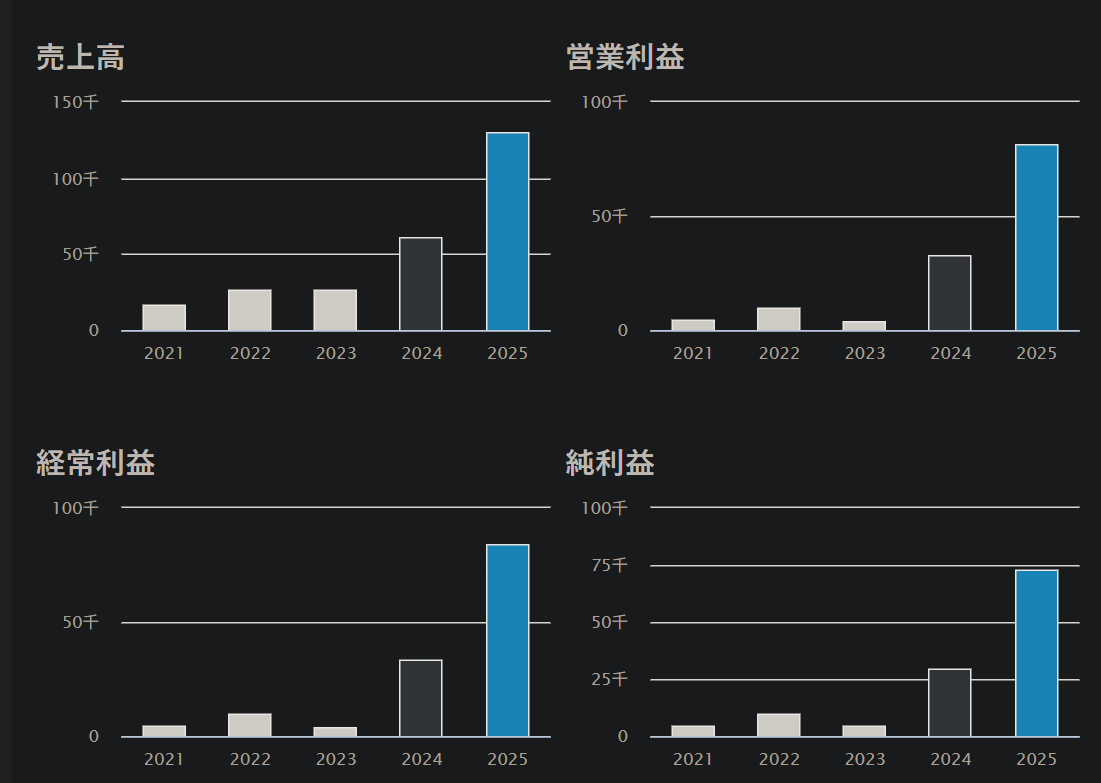

爆発的に伸びる売上と利益

NVIDIAの近年の業績は、まさに「爆発的」という言葉がぴったりです。例えば、2024会計年度の第4四半期(2023年11月〜2024年1月)の売上高は、前の年と比べて265%も増加しました 。つまり、たった1年で売上が3.6倍以上になった計算です。

この成長を支えているのが、AIチップを扱う「データセンター部門」です。この部門の売上は、同じ期間に409%も増加し、今や会社全体の売上の大部分を占めるようになりました 。NVIDIAはもはやゲーム用チップの会社ではなく、AIデータセンターの会社へと完全に姿を変えたのです。

さらに重要なのは、ただ売上が増えているだけでなく、非常に高い利益を上げている点です。NVIDIAの粗利益率は70%を超え、営業利益率は50%を超える水準にあります 。これは、100円のものを売ったら、50円以上が会社の利益(税金などを引く前)として残るという、驚異的な収益性の高さを示しています。

一目でわかるNVIDIAの急成長

このすさまじい成長を、下の表で見てみましょう。AIブームが本格化する前の2023年度から、業績がどのように変化したかが一目瞭然です。

| 会計年度 | 総売上高 | 前年比成長率 | データセンター部門 売上高 | 純利益 |

| 2023年度 | 270億ドル | 横ばい | 150億ドル | 44億ドル |

| 2024年度 | 609億ドル | +126% | 475億ドル | 298億ドル |

| 2025年度 | 1305億ドル | +114% | 1152億ドル | 729億ドル |

このように、NVIDIAの株価上昇は、単なる期待感だけでなく、歴史的なレベルの売上と利益の成長という、確かな裏付けがあることが分かります。

3. 株価の「割高」「割安」はどう判断する?専門家のモノサシを紹介

NVIDIAが素晴らしい会社であることは分かりました。しかし、投資で重要なのは「良い会社を、適切な価格で買う」ことです。現在のNVIDIAの株価は、「割高」なのでしょうか、それとも「割安」なのでしょうか?

株価の割高さを測る「PER」というモノサシ

株価の割高・割安を判断する代表的な指標に「PER(株価収益率)」があります。これは「会社の利益に対して、株価が何倍まで買われているか」を示す数字です。

例えば、PERが20倍なら、その会社が20年かかって稼ぐ利益の分まで、現在の株価が評価されている、と考えることができます。一般的に、この数字が高いほど「割高」、低いほど「割安」とされます。

現在のNVIDIAのPERは、約57倍です 。これは市場平均(S&P 500)の20〜25倍と比べると、かなり高い水準に見えます。

未来の利益で考える「予想PER」

しかし、NVIDIAのように急成長している会社の場合、過去や現在の利益だけで判断するのは適切ではありません。なぜなら、来年、再来年には利益が何倍にもなっている可能性があるからです。

そこで使われるのが「予想PER」です。これは、アナリストが予想する「来年の利益」を元に計算したPERです。NVIDIAの予想PERは、約29倍まで下がります 。これは、利益の成長スピードが非常に速いため、1年後には株価の割高感がかなり薄れると市場が見ていることを意味します。

他の会社と比べてみよう

PERは、一つの会社の数字だけを見ても意味がありません。同業他社や市場全体と比較することで、初めてその会社の株価の位置づけが分かります。

| 会社 / 指数 | PER(実績) | 予想PER | 主な事業 |

| NVIDIA (NVDA) | 約57倍 | 約29倍 | GPU |

| AMD | 約93倍 | 約45倍 | CPU, GPU |

| Intel | N/A(低利益) | 約53倍 | CPU |

| S&P 500 平均 | 約20〜25倍 | 約18〜20倍 | 米国市場全体 |

この表から、NVIDIAのPERは競合のAMDよりは低いものの、市場平均と比べると依然として高いことが分かります。これは、市場がNVIDIAに対して「並外れた成長」を期待している証拠です。

この高い期待に「応え続けられるか」どうかが、今後の株価の鍵を握っていると言えるでしょう。投資家は、現在の利益ではなく、未来の驚異的な成長に対してお金を払っているのです。

4. 歴史は繰り返す?ITバブルの王者「シスコ」との徹底比較

「NVIDIAはバブルだ」と主張する人が、必ずと言っていいほど引き合いに出すのが、2000年頃のITバブルで頂点に立った「シスコシステムズ」という会社です。歴史は繰り返すのでしょうか?両者を徹底的に比較してみましょう。

似ている点:時代の寵児

確かに、似ている点はあります。シスコは、インターネットが世界に広がる時代に、通信を繋ぐための必須機器(ルーターなど)を独占的に供給していました 。これは、AI時代に必須のGPUを供給するNVIDIAとそっくりです。両社とも、技術革命の「つるはしとシャベル」を売ることで、株価が爆発的に上昇し、世界で最も価値のある企業になりました 。

しかし、シスコの株価はITバブルの崩壊とともに暴落し、20年以上経った今でも、当時の最高値には戻っていません 。NVIDIAも同じ運命をたどるのでしょうか?

決定的に違う点:収益性とお客さんの質

実は、両者には決定的な違いがいくつもあります。

- 利益率の違い: NVIDIAの純利益率は50%を超えますが、シスコのピーク時の利益率は17%未満でした 。NVIDIAは、はるかに儲かるビジネスをしているのです。

- 株価評価の違い: シスコのPERはピーク時、150倍から200倍を超えていました 。NVIDIAのPERも高いですが、シスコほどの熱狂的な水準ではありません。

- 顧客の質の違い: これが最も重要な違いかもしれません。シスコの顧客は、ITバブルの資金で生まれたばかりの、利益も出ていない新興企業が多く含まれていました。バブルが弾けると、それらの企業は倒産し、シスコへの注文も消えました 。一方、NVIDIAの主要顧客は、Microsoft、Google、Amazon、Metaといった、世界で最も利益を上げており、手元に莫大な現金を持つ巨大企業です 。彼らにとってAIへの投資は、投機ではなく、会社の未来を左右する死活問題です。そのため、NVIDIAへの注文は、シスコの時よりもはるかに安定的で、持続可能だと考えられます。

NVIDIA vs. シスコ 比較表

| 比較項目 | シスコ(2000年ピーク時) | NVIDIA(現在) | この違いが意味すること |

| PER(株価収益率) | 150倍以上 | 約57倍 | NVIDIAの評価も高いが、当時ほどの過熱感はない |

| 純利益率 | 17%未満 | 50%超 | NVIDIAは圧倒的に収益性が高いビジネスモデル |

| 主要顧客 | 利益の出ていない新興企業 | 巨大テック企業 (MSFT, GOOG) | NVIDIAの顧客基盤は非常に安定的で支払い能力も高い |

| 売上規模(ピーク時) | 約190億ドル | 約1305億ドル (2025年度) | NVIDIAの事業規模は当時とは比較にならないほど大きい |

結論として、NVIDIAとシスコの状況は似ているように見えて、その中身は全く異なります。NVIDIAは、シスコよりもはるかに強力な収益性と、安定した顧客基盤に支えられていると言えるでしょう。

5. NVIDIAの未来に潜む「3つのリスク」とは?

ここまでNVIDIAの強みを見てきましたが、投資に「絶対」はありません。どんなに優れた企業にもリスクは存在します。NVIDIAの未来に潜む、注意すべき3つのリスクを見ていきましょう。

リスク1:ライバルの台頭(特にお客さんがライバルに?)

NVIDIAの独占的な地位と高い利益率は、当然ながら競合他社を惹きつけます。

- 伝統的なライバル: AMDやIntelといった半導体メーカーも、独自のAIチップを開発し、NVIDIAの牙城を崩そうとしています 。

- 本当の脅威は「顧客」: より大きな脅威は、NVIDIAの最大のお客さん自身です。Google(TPU)、Amazon(Trainium)、Microsoft(Maia)は、それぞれ自社でAIチップの開発を進めています 。目的は、NVIDIAへの依存を減らし、コストを削減することです。

- しかし、追いつくのは簡単ではない: とはいえ、NVIDIAの牙城を崩すのは容易ではありません。例えば、Microsoftの自社チップ「Maia」の開発は遅れており、リリースが2025年から2026年に延期されました 。これは、NVIDIAが持つ技術的なリードがいかに大きいかを示しています。NVIDIAは、自社の顧客が追いつけないほどのスピードで、革新を続ける必要があります。

リスク2:米中対立と世界的な規制の動き

現代のビジネスは、国際政治と無関係ではいられません。

- 米中半導体戦争: アメリカ政府は、安全保障上の理由から、最先端のAIチップの中国への輸出を厳しく制限しています 。これによりNVIDIAは、中国市場向けの製品で大きな損失を計上するなど、直接的な影響を受けています 。この対立が激化すれば、さらなる売上減少のリスクがあります。

- 世界的なAI規制: ヨーロッパの「EU AI法」のように、世界中でAIを規制する動きが始まっています 。これらの規制はNVIDIAを直接の対象とするものではありませんが、AIの利用が制限されれば、間接的にAIチップの需要が減少する可能性があります。

リスク3:AIへの巨大投資は持続可能か?

現在、巨大テック企業はAI分野に天文学的な金額を投資しています 。しかし、この「AIゴールドラッシュ」は永遠に続くのでしょうか?

ある調査では、多くの企業が生成AIへの投資から、まだ目に見える利益を得られていないと報告されています 。もし、AIへの巨額投資が期待したほどの成果を生まなかった場合、企業は投資のペースを落とすかもしれません。AI投資の減速は、NVIDIAの成長予測に直接的な打撃を与える可能性があります。

結論:で、結局NVIDIAの株はバブルなの?

さて、5つのポイントを通してNVIDIAを多角的に分析してきました。最後に、最初の質問に立ち返りましょう。「NVIDIAの株は、結局バブルなのでしょうか?」

この問いに対する答えは、単純な「はい」か「いいえ」ではありません。

「バブルではない」と言える理由 NVIDIAの株価上昇は、実体のない期待だけに基づいたものではありません。

- AI時代の中心を担うという明確な役割があります(ポイント1)。

- 歴史的なレベルの売上と、驚異的な利益率に支えられています(ポイント2)。

- ITバブルのシスコと比較しても、事業の質や顧客基盤ははるかに強固です(ポイント4)。

「バブルのような価格」と言える理由 一方で、現在の株価が極めて高い期待を織り込んでいることも事実です。

- 株価は、今後何年にもわたって完璧な経営と超高速な成長が続くことを前提としています(ポイント3)。

- この高い評価は、少しの失敗も許さない「完璧さが求められる価格」と言えます。

- 強力なライバルの台頭、国際政治、AI投資の持続可能性など、現実的なリスクも存在します(ポイント5)。

最終的な結論 NVIDIAの現状を「バブル」という一言で片づけるのは、おそらく正しくありません。利益の裏付けがないまま株価だけが上昇した過去のバブルとは、明らかに性質が異なります。

しかし、「並外れた会社が、並外れた期待を反映した価格で取引されている」状態であることは間違いありません。

投資家としてのあなたの判断は、「NVIDIAは良い会社か?」という問いではありません。それは明らかです。本当の問いは、「NVIDIAの未来の成長は、数々のリスクを乗り越え、今日支払わなければならないこの高い株価を正当化できるほど、力強いものになるか?」です。

この記事で得た知識を元に、あなた自身の答えを見つけてみてください。

コメント