はじめに:今の株式市場は「高い」の?「安い」の?

「投資を始めたいけど、今は株価が高いって聞くし、なんだか怖いな…」 「一番いいタイミングで始めたいけど、いつが『買い時』なのかさっぱりわからない」

投資を始めようとする多くの方が、こんなふうに感じているのではないでしょうか。誰だって、損はしたくないもの。できることなら、株価が安いときに買って、高いときに売りたいですよね。

未来を正確に予測することは誰にもできません。しかし、現在の株式市場が「熱しすぎているのか」、それとも「冷え込んでいるのか」、その市場全体の温度感を測るための便利な道具が存在します。

それが、今回ご紹介する「バフェット指標」です。

この指標は、「投資の神様」として世界的に有名なウォーレン・バフェット氏が重視していることで知られています 。バフェット氏はかつて、この指標を「その時々の株価評価がどの水準にあるかを示す、おそらく最良の単一指標だ」と述べたほどです 。

この記事では、投資初心者の方に向けて、以下の点を徹底的に、そして世界一わかりやすく解説していきます。

- バフェット指標って、そもそも何?

- どうやって計算して、どう見ればいいの?

- 今の日本やアメリカの市場は、割高なの?割安なの?

- 初心者が絶対に知っておくべき注意点と、賢い使い方

この記事を読み終える頃には、あなたも市場全体の状況を客観的に見るための一つの「武器」を手に入れているはずです。それでは、さっそく見ていきましょう。

バフェット指標って、そもそも何?

バフェット指標の考え方は、実はとてもシンプルです。一言でいうと、「その国の経済力全体に対して、株式市場の規模がどれくらい大きいか」を示す指標です 。

なんだか難しく聞こえるかもしれませんね。もっと簡単な例え話をしてみましょう。

ある国を、一つの大きな会社だと想像してみてください。

- その会社が1年間で稼ぐ売上高が、国の「経済力(GDP)」

- その会社の株式市場での値段(価値)が、「株式市場の規模(時価総額)」

バフェット指標は、この会社の「値段」が、年間の「売上高」と比べて高すぎないか、あるいは安すぎないかをチェックするようなものです。

長期的に見れば、会社の価値(株価)は、その会社の稼ぐ力(経済力)に見合った水準に近づいていくはずだ、というのが基本的な考え方です 。もし、会社の値段だけが、売上をはるかに超えてどんどん上がっていったら、「ちょっと人気が先行しすぎて過熱しているんじゃないか?」と心配になりますよね。バフェット指標は、国全体でそのバランスを見ているのです。

2つのキーワード:「時価総額」と「GDP」をやさしく解説

バフェット指標を正しく理解するためには、計算に使われる2つの重要なキーワード、「株式時価総額」と「名目GDP」について知る必要があります。専門用語に聞こえますが、心配はいりません。一つずつ、かみ砕いて説明しますね 。

株式時価総額(かぶしきじかそうがく)とは?

時価総額とは、簡単に言うと**「その会社を丸ごと買うとしたら、いくらかかるか」**という金額です。その会社の値段、つまり企業価値の目安と考えることができます。

計算はシンプルで、「株価 × 発行済み株式数」で求められます 。

例えば、株価が1,000円の会社が100万株を発行していれば、その会社の時価総額は10億円です。

バフェット指標で使う「株式時価総額」は、これを一つの国に上場しているすべての会社の分を合計したものです。つまり、「その国の株式市場全体の値段」と言い換えることができます。市場に参加している投資家たちが、その国の企業の将来性に対してどれだけ期待しているか、その「期待の総額」が表れている数字です。

名目GDP(めいもくじーでぃーぴー)とは?

名目GDP(国内総生産)とは、「その国が1年間で、新しく生み出したモノやサービスの合計金額」のことです。これは、その国の経済活動の規模、つまり「経済力」を示す最も代表的な指標です 。

例えるなら、「国全体の年収」や「経済の成績表」のようなものです。この数字が大きければ大きいほど、その国の経済は活発で豊かだと判断されます。

私たちが普段買う食品や家電、利用するレストランや交通機関、企業が行う設備投資、政府の公共事業など、国内のあらゆる経済活動が含まれています 。

バフェット指標では、この「期待」を表す時価総額と、「実力」を表すGDPを比べることで、市場の健全性をチェックするわけです。

| 用語 | 意味を一言で | 何を表している? |

| 株式時価総額 | 国に上場している全企業の「合計値段」 | 経済の将来に対する「期待」や人気 |

| 名目GDP | 国が1年間で稼いだ「合計金額」 | 実際の経済活動の「実力」や規模 |

バフェット指標の計算方法と「目安」の見方

キーワードの意味がわかったところで、いよいよバフェット指標の計算方法と、その数字が何を示しているのかを見ていきましょう。

計算式はとってもシンプル

計算式は、これまで説明してきた2つの数字を割り算するだけです 。

バフェット指標(%)=株式時価総額÷名目GDP×100

例えば、ある国の株式時価総額が600兆円で、名目GDPが500兆円だった場合、バフェット指標は「600 ÷ 500 × 100 = 120%」となります。

目安となる「100%」のライン

この指標を見る上で、まず基準となるのが100%という水準です 。

- 100%を超える場合: 株式市場の価値(時価総額)が、その国の経済力(GDP)を上回っている状態です。一般的に「割高」と判断され、市場が過熱している可能性が示唆されます。

- 100%を下回る場合: 株式市場の価値が、経済力よりも小さい状態です。一般的に「割安」と判断され、投資のチャンスがあるかもしれません。

もう少し詳しい評価ゾーン

100%を基準としつつも、より細かく市場の温度感を見るために、以下のような評価ゾーンも参考にされています 。

- 120%以上: 強い割高 (市場はかなり熱くなっている状態。注意が必要)

- 90%~120%: やや割高 (市場は活況だが、少し過熱気味)

- 75%~90%: 適正水準 (市場は落ち着いている状態)

- 75%未満: 割安 (市場が冷え込んでいる状態。長期投資家にとっては好機かも)

バフェット氏自身も、この指標が70%~80%の水準に下がったときは、株を買うのに非常に良い結果をもたらす可能性が高いと述べています 。

今の日本とアメリカのバフェット指標はどうなってるの?

では、この指標を使って、現在の日本とアメリカの株式市場を見てみましょう。

日本:バブル期に匹敵する高水準

日本のバフェット指標は、ここ数年100%を超える高い水準で推移しています 。2020年末には126%に達し 、最近のデータでは 163.5%(2024年時点)という数字も報告されており、歴史的に見てもかなり高いレベルにあることがわかります 。

この水準は、1980年代後半のバブル経済期に匹敵する高さです 。この数字だけを見ると、現在の日本株はかなり割高な水準にある可能性が示唆されます。

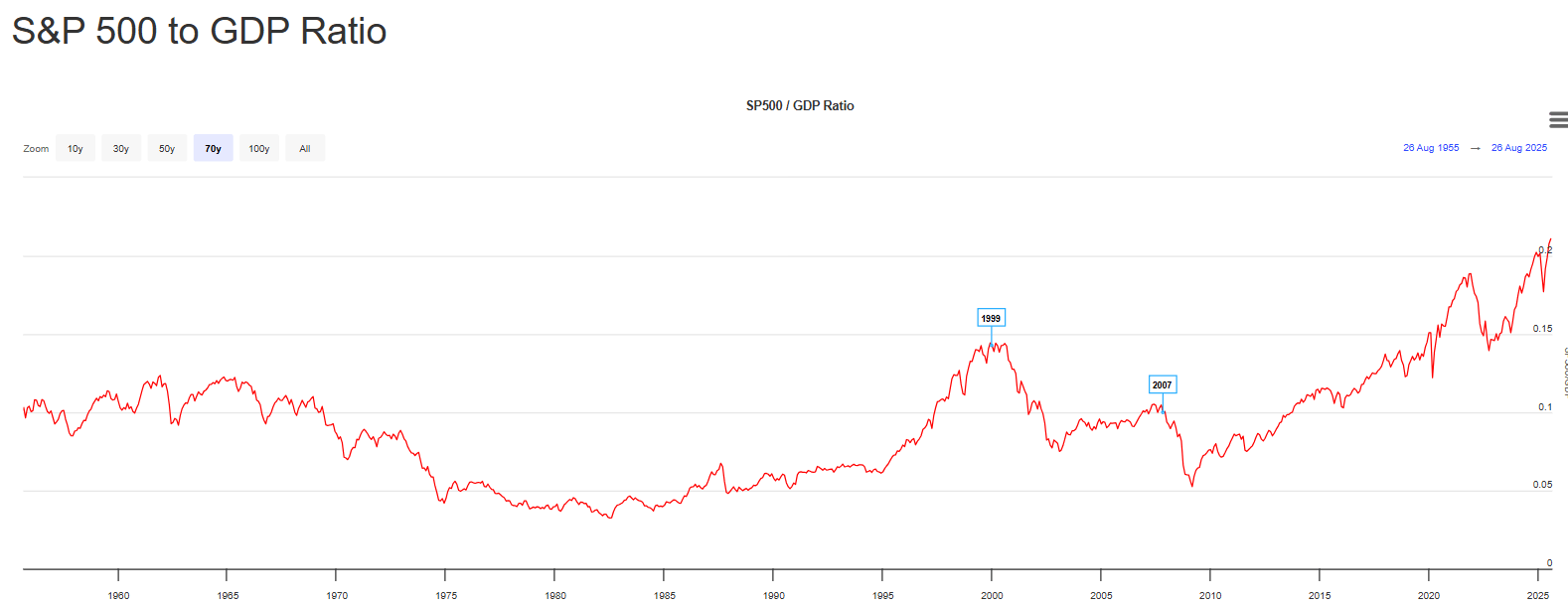

アメリカ:ITバブル期をはるかに超える異次元の領域

一方、アメリカのバフェ-ット指標はさらに驚くべき水準にあります。ITバブルの頂点だった2000年頃でさえ約159%でしたが 、近年はそれをはるかに超え、

200%を突破する局面も見られました 。

バフェット氏自身が、指標が200%に近づくことは「火遊びをしているようなものだ」と警告していることを考えると 、米国株市場がいかに歴史的な過熱状態にあるかがうかがえます。

なぜこんなに高い水準が続くのか?

ここで一つの疑問が浮かびます。「割高なら、なぜ株価はすぐに暴落しないの?」と。

実は、近年の歴史的な高水準の背景には、世界的な「低金利」環境が大きく影響しています 。金利が低いと、企業は安いコストでお金を借りて事業を拡大しやすくなります。また、投資家にとっては、銀行預金や国債といった安全な資産でお金を増やしにくくなるため、より高いリターンを求めて株式市場にお金が流れ込みやすくなるのです。

この「金余り」の状態が、経済の実力以上に株価を押し上げ、バフェット指標が高いままで推移する一因となっていると考えられます。つまり、昔の「常識」が通用しにくい、新しい局面に入っている可能性もあるのです。

【重要】初心者が知っておくべき4つの注意点

バフェット指標は非常に便利ですが、万能ではありません。特に投資初心者の方が使い方を間違えると、かえって判断を誤る可能性があります。ここでは、絶対に知っておくべき4つの注意点を解説します。このセクションが、この記事で最も重要な部分かもしれません。

1. 買い時・売り時を判断する「魔法の杖」ではない

最も大切な注意点は、バフェット指標が短期的な売買のタイミングを教えてくれるものではないということです 。

指標が「割高」を示していても、そこからさらに株価が上がり続けることは珍しくありません。実際に、近年の市場は何年もの間「割高」な状態で推移してきました。もし「割高だから」という理由だけで早々に株をすべて売ってしまっていたら、その後の大きな上昇相場を逃してしまったことになります。

あくまで市場全体の長期的な方向性やリスクを把握するための「大きな羅針盤」であり、明日の株価を予測する「水晶玉」ではないのです。

2. 個別の株には使えない

バフェット指標は、あくまで国全体の株式市場をマクロな視点で見たものです。したがって、個別の企業の株価が割高か割安かを判断するためには使えません 。

市場全体が割高な雰囲気でも、中には驚くほど割安に放置されている優良企業は存在します。その逆もまた然りです。

ここで非常に興味深い事例があります。2020年8月、バフェット氏自身が日本の大手商社(三菱商事や三井物産など)の株を大量に購入したことが明らかになりました 。当時の日本のバフェット指標は120%を超え、明らかに「割高」圏にありました。

なぜ、バフェット指標を重視するはずの彼が、指標に反する行動を取ったのでしょうか?

答えは、彼が「市場全体」ではなく「個別の企業」を見ていたからです。当時の商社株は、企業の持つ資産価値などから判断すると非常に割安だと彼は判断したのです 。

このエピソードは、私たちに重要な教訓を与えてくれます。バフェット指標で森(市場全体)の様子を把握しつつも、投資対象を選ぶときは、木(個別企業)を一本一本しっかりと分析する必要があるということです。

3. 国ごとの比較は難しい

「アメリカの指標は200%なのに、日本の指標は160%だから、日本株の方がまだマシだ」といった単純な国ごとの比較は、注意が必要です 。なぜなら、国によって経済の構造が異なるからです。

- GDPの計算方法や産業構造の違い: GDPの計算方法は国によって微妙に異なったり、見直されたりすることがあります 。また、アメリカのように巨大なIT企業が株式市場を牽引している国と、そうでない国とでは、指標の平均的な水準も変わってきます。

- グローバル企業の影響: 現代の株式市場には、世界中で利益を上げるグローバル企業が数多く上場しています。例えば、アメリカの巨大テック企業は世界中から利益を得ていますが、その利益のすべてがアメリカのGDPに直接反映されるわけではありません。一方で、その企業の価値(時価総額)はすべてアメリカの株式市場で評価されます。このズレが、特にアメリカのような国のバフェット指標を押し上げる一因となっています 。

4. 金利など他の要因に大きく影響される

先ほども触れましたが、バフェット指標の「適正水準」は、その時々の金利環境に大きく左右されます 。低金利の時代には、投資家が許容できる株価水準は高くなる傾向があります。

その他にも、政府の経済政策、技術革新、企業の収益性の変化など、様々な要因が株価に影響を与えます 。バフェット指標だけを見て、「高い」「安い」と結論づけるのは早計なのです。

バフェット指標とどう付き合う?賢い活用法を伝授

では、これらの注意点を踏まえた上で、私たち投資初心者はバフェット指標とどう付き合っていけばよいのでしょうか。予測のためではなく、賢くリスクを管理するために活用するのが正解です 。

活用法1:市場の「体温」を測る

バフェット指標を、市場の「体温計」として使いましょう。

- 指標が非常に高い時(例:150%超): 市場が「高熱」を出しているサインです。「すぐに暴落する!」と慌ててすべてを売る必要はありません。しかし、「今はリスクが高い局面なんだな」と意識することは大切です。例えば、これから大きな金額を一度に投資するのは少し待とうか、とか、自分の持っている資産のバランスを再確認しようか、といった冷静な行動につながります。

- 指標が低い時(例:75%未満): 市場が「低体温」で、恐怖に包まれているサインです。多くの人が怖がって株を売っているこのような時期こそ、バフェット氏が言うように、長期的な視点を持つ投資家にとっては絶好の買い場になる可能性があります 。

活用法2:他の指標と組み合わせる

バフェット指標は、あくまで一つの道具です。投資判断をする際は、必ず他の指標と組み合わせて、総合的に判断することが重要になります 。

バフェット指標で市場全体の「マクロな視点」を得たら、次は個別の企業を分析するための「ミクロな視点」の指標を見てみましょう。初心者の方が次に覚えるべき代表的な指標が**「PER」と「PBR」**です。

| 指標 | 正式名称 | 何を測る? | 使い方 |

| バフェット指標 | (時価総額 ÷ GDP) | 株式市場全体の割高・割安感 | 市場全体の「温度感」を把握する |

| PER | 株価収益率 | 株価が会社の「利益」の何倍か | 会社の「稼ぐ力」に対して株価が割安か判断する |

| PBR | 株価純資産倍率 | 株価が会社の「純資産」の何倍か | 会社の「解散価値」に対して株価が割安か判断する |

バフェット指標で「今は市場が過熱気味だから、慎重に銘柄を選ぼう」と考え、その上でPERやPBRを使って「市場は高いけど、この会社は稼ぐ力や資産に比べてまだ割安かもしれない」という宝探しをする。これが、賢い指標の活用法です。

結論:バフェット指標は「万能の魔法」ではなく「便利な地図」

今回は、投資の神様ウォーレン・バフェット氏が愛用する「バフェット指標」について、基礎から応用まで詳しく解説しました。最後に、重要なポイントをもう一度おさらいしましょう。

- バフェット指標は、国の経済力(GDP)と株式市場の規模(時価総額)を比較し、市場全体の割高・割安感を測るシンプルな指標です。

- 一般的に100%を超えると割高とされますが、これは短期的な売買タイミングを計るためのものではありません。

- あくまで市場全体を見るマクロな指標であり、個別の株の価値を測ることはできません。

- 最大の価値は、市場の「温度感」を客観的に把握し、自分の投資のリスク管理に役立てることにあります。

バフェット指標は、あなたをたちまち億万長者にしてくれる「魔法の杖」ではありません。しかし、投資という長い旅路において、危険な道やチャンスのある道を教えてくれる「便利な地図」のような存在です。

この地図を正しく使いこなし、他の道具(PERやPBRなど)と組み合わせることで、あなたはきっと、より賢明で、落ち着いた投資判断ができるようになるはずです。

今日学んだ知識が、あなたの資産形成の旅の一助となれば幸いです。これからも、一歩ずつ着実に学んでいきましょう。

バフェット指標:longtermtrends.net

↓良ければ応援クリックお願いします!

コメント