最近、ニュースで「スタグフレーション」という言葉を耳にする機会が増え、なんだか不安に感じていませんか?「お給料は上がらないのに、モノの値段ばかり上がる」という厳しい経済状況を指すこの言葉。

そんなとき、昔から「有事の金」と言われるように、「スタグフレーションになったら金が一人勝ちする」という話を聞いたことがあるかもしれません 。

でも、それは本当なのでしょうか?

この記事では、投資初心者の方にも分かりやすく、以下の点を徹底的に解説します。

- そもそも「スタグフレーション」とは何か、私たちの生活にどう影響するのか

- 過去の歴史、特に1970年代のデータをもとに「金の一人勝ち」説を検証

- もしもの時に備えるための、具体的なアクションプラン

この記事を読めば、漠然とした不安が解消され、自分の資産をどう守ればよいのか、そのヒントが見つかるはずです。

そもそも「スタグフレーション」って何?私たちの生活への影響は?

まずは、少し難しい経済用語「スタグフレーション」を、身近な言葉でひも解いていきましょう。

景気停滞+物価上昇の「最悪の組み合わせ」

スタグフレーションとは、2つの好ましくない状況が同時に起こることを指します 。

- スタグネーション (Stagnation) = 景気の停滞

- インフレーション (Inflation) = 物価の上昇

この2つの言葉を組み合わせた造語が「スタグフレーション」です 。

通常、経済には分かりやすい原則があります。景気が良い(好景気)と、みんながたくさんモノを買うので物価は上がり(インフレ)、景気が悪い(不景気)と、モノが売れないので物価は下がります(デフレ)。

しかし、スタグフレーションはこの原則が崩れた「例外的な状態」です。景気が停滞して経済が元気がないのに、物価だけが上がり続けるという、非常にやっかいな現象なのです 。

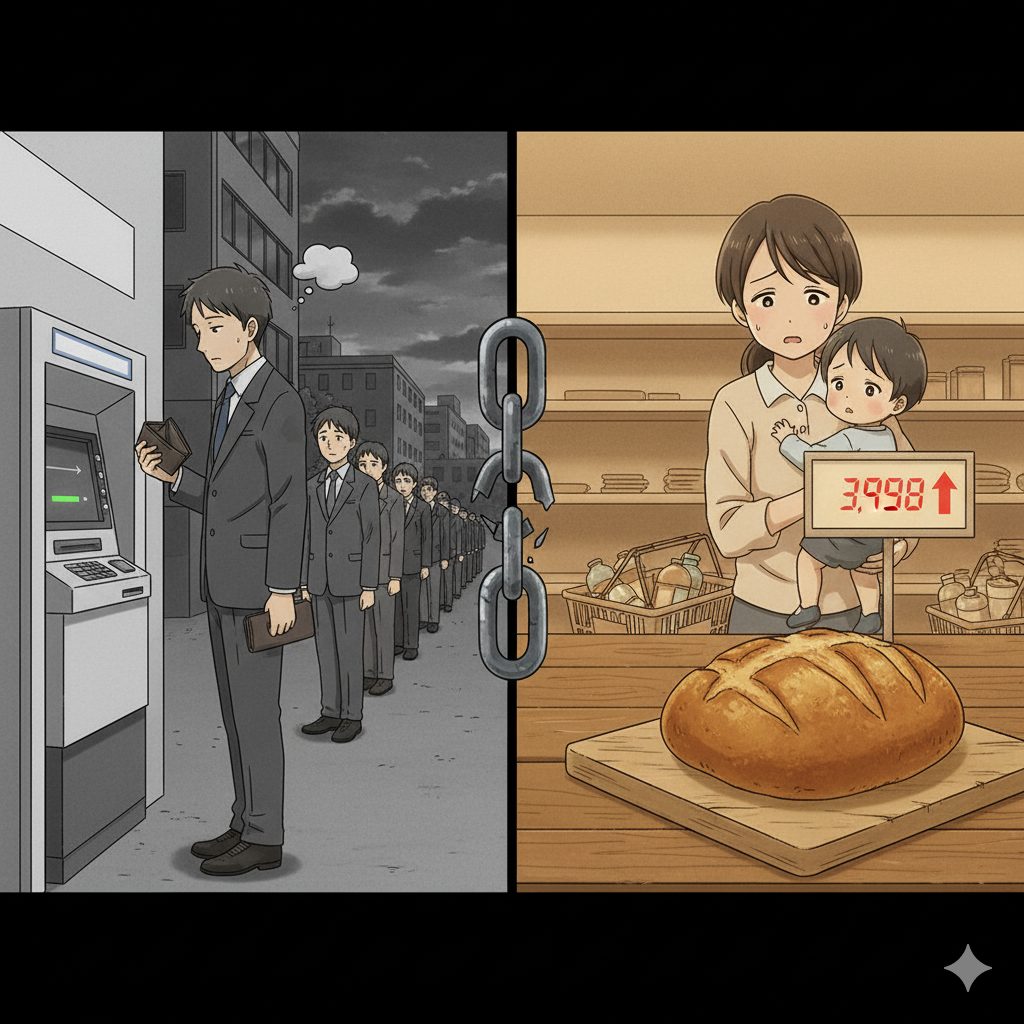

「お給料は増えないのに、パンの値段は上がる」生活

スタグフレーションが私たちの生活に与える影響は、とても深刻です。一言でいえば、「お給料は増えない、もしくは下がるのに、生活費だけがどんどん上がっていく」状態になります 。

景気が停滞しているため、会社の売上は伸び悩みます。その結果、従業員の給料を上げることが難しくなり、時には雇用が不安定になることもあります 。

その一方で、モノの値段は上昇し続けます。例えば、毎日食べるパンやガソリン代、電気代といった生活に欠かせないものの価格が上がると、家計は直接的な打撃を受けます 。収入が増えない中で支出だけが増えるため、貯蓄に回すお金が減ったり、趣味や楽しみに使うお金を削らなければならなくなったりします 。

この「収入の停滞」と「支出の増加」というダブルパンチが、私たちの生活を苦しくさせるスタグフレーションの正体です。専門家の中には、この状態を「経済における最悪の状態の一つ」と表現する人もいます 。

さらに、この状況は人々の心理にも影響を与えます。「将来が不安だから、なるべくお金を使わないでおこう」と考える人が増え、消費が冷え込みます 。すると、モノが売れなくなり、企業の業績はさらに悪化。それがまた賃金の停滞を招くという、悪循環に陥ってしまうのです 。

なぜ、こんなことが起こるの?主な原因

景気が悪いのに物価が上がるという不思議な現象は、主に「供給ショック」によって引き起こされます 。これは、商品やサービスを作るために必要な原材料やエネルギーが、何らかの理由で急に不足し、価格が高騰することです。

代表的な例として、歴史的な出来事が挙げられます。

- 1970年代のオイルショック:中東の戦争をきっかけに、産油国が原油の供給を制限したことで、原油価格が世界的に急騰しました。これにより、景気が後退する中で物価だけが上昇する典型的なスタグフレーションが発生しました 。

- 近年の例:戦争や紛争によって特定の国からの資源や食料の供給が滞ったり 、世界的な感染症の流行で物流が混乱したりすることも供給ショックの一因となります 。

また、自国の通貨価値が下がること(円安など)で、輸入する原材料の価格が上昇することも、国内のスタグフレーションを引き起こす要因の一つです 。

なぜ危機に「金」が輝くのか?安全資産と呼ばれる3つの理由

経済が不安定になると、なぜ多くの人が「金(ゴールド)」に注目するのでしょうか。金が「安全資産」と呼ばれるのには、大きく3つの理由があります。

理由①:価値がゼロにならない「実物資産」

金は、株式や債券のような「ペーパー資産」とは違い、それ自体に価値がある「実物資産」です 。

株式は、その会社が倒産してしまえば価値がゼロになる可能性があります。債券も、発行している国や企業が財政破綻すれば、ただの紙切れになってしまうかもしれません 。

一方で、金は物理的に存在するモノです。特定の企業や政府の信用力に依存しないため、「発行体のリスク」がありません 。この「価値がゼロにならない」という絶対的な安心感が、経済が混乱したときに人々を惹きつける最大の理由です 。

理由②:お金の価値が下がると強くなる「インフレヘッジ」

インフレとは、簡単に言うと「モノの価値が上がり、お金(現金)の価値が下がること」です 。スタグフレーションのように物価がどんどん上がっていく状況では、銀行に預けているだけのお金の価値は、実質的に目減りしていきます 。

これに対して、金はインフレに強い資産として知られています 。地球上に存在する量に限りがあり、お金のように簡単には増やせないため、通貨の価値が下がると、相対的に金の価値は上がりやすい傾向があります 。つまり、金はインフレによる資産価値の目減りを防ぐ「盾(ヘッジ)」の役割を果たしてくれるのです。

ここで重要なのが「実質金利」という考え方です。一般的に「金利が上がると、利息を生まない金の魅力は下がる」と言われます。

しかし、スタグフレーション下では、たとえ銀行が金利を5%に上げたとしても、物価上昇率(インフレ率)が8%であれば、お金の価値は実質的に年3%ずつ減っていることになります。

このような「実質金利がマイナス」の状況では、価値が目減りする預貯金よりも、インフレと共に価格が上昇しやすい金を持つ方が有利だと考える投資家が増えるのです 。

理由③:世界中で認められる「普遍的な価値」

金は、数千年にわたって人類が価値を認めてきた、特別な金属です 。その価値は国境や文化を超えて共通であり、世界中どこでも換金することができます 。

特定の国の通貨が信用を失っても、金の価値は揺るぎません。この「普遍的な価値」があるからこそ、戦争や経済危機といった「有事」の際に、世界中の投資家が資産の避難先として金を選ぶのです 。

歴史を検証:1970年代、金は本当に「一人勝ち」だったのか?

「スタグフレーションでは金が強い」という話は、本当なのでしょうか。その答えを探るため、歴史上最も有名なスタグフレーションの時代である1970年代にタイムスリップしてみましょう。

悪夢の10年:スタグフレーションの代表例

1970年代は、二度にわたるオイルショックをきっかけに、世界経済が深刻なスタグフレーションに見舞われた時代です 。原油価格の急騰は、世界中に激しいインフレと景気後退をもたらし、多くの投資家にとって悪夢のような10年間となりました 。

金の驚異的なパフォーマンス

この混乱期に、金はまさに主役級の輝きを放ちました。1970年代初頭に1トロイオンスあたり約35ドルだった金の価格は、10年間で850ドルにまで高騰しました 。これは実に20倍以上の上昇であり、他のどんな資産も寄せ付けない、驚異的なパフォーマンスでした 。

他の資産はどうだった?勝者と敗者を比較する

では、金は本当に「一人勝ち」だったのでしょうか?当時の他の資産の成績を見てみると、より深い真実が見えてきます。

| 資産クラス | 1970年代スタグフレーション期のパフォーマンス | 調査結果のポイント |

| 金 (Gold) | ◎ (Excellent) | 価格が約20倍以上に高騰。インフレと不確実性に対する究極のヘッジとして機能した 。 |

| コモディティ (Commodities) | ◎ (Excellent) | 石油価格は10倍以上に、農産物価格も3倍以上に急騰。金と並ぶ明確な勝者だった 。 |

| 不動産 (Real Estate) | 〇 (Good) | 物価上昇に伴い不動産価格や家賃も上昇。インフレに強い実物資産として機能したが、地域差もあった 。 |

| 株式 (Stocks) | × (Poor) | 企業業績の悪化と高金利が重荷となり、株価は長期的に低迷。実質価値(インフレ調整後)では約50%下落した 。 |

| 債券 (Bonds) | × (Poor) | インフレ抑制のための急激な金利上昇により、既存の債券価格は大きく下落。実質リターンはマイナスだった 。 |

この表から分かるように、勝者と敗者が明確に分かれました。

調査結果:本当の勝者と敗者から学ぶべきこと

1970年代のデータは、私たちに重要な教訓を教えてくれます。

「一人勝ち」は言い過ぎ、でも「主役」だったのは事実

調査の結果、「金の一人勝ち」という言葉は、少し言い過ぎであることが分かりました。表が示すように、石油や農産物などの「コモディティ(商品)」も、金に匹敵する素晴らしいパフォーマンスを記録しました 。

しかし、個人投資家が石油やトウモロコシに直接投資するのは簡単ではありません。その点、金は個人でも比較的投資しやすく、スタグフレーションから資産を守るための最も分かりやすい選択肢でした。その意味で、金がこの時代の「主役」であったことは間違いないでしょう。

本当の対立軸は「実物資産 vs ペーパー資産」

1970年代の最大の教訓は、勝敗を分けたのが「実物資産か、ペーパー資産か」という点にあります。

- 勝者:実物資産 金、コモディティ、不動産など、それ自体に価値があり、手で触れることができるモノ。インフレでお金の価値が下がっても、モノ自体の価値は下がりにくい、あるいは上昇しました。

- 敗者:ペーパー資産 株式や債券など、将来の利益や利払いを「約束」する権利。スタグフレーション下では、企業の将来の利益(株式の価値の源泉)や、将来受け取るお金の価値(債券の価値の源泉)に対する信頼が揺らぎ、価値が大きく下落しました 。

つまり、スタグフレーションという危機は、将来の「約束」よりも、目の前にある「モノ」の価値を人々が重視するようになる時代だと言えるのです。

今から備えるには?初心者向け「金投資」の始め方ガイド

では、もしものスタグフレーションに備えて、今から何ができるのでしょうか。ここでは、初心者の方が金投資を始めるための具体的な方法を比較・紹介します。自分に合った方法を見つけることが、無理なく続けるコツです。

あなたに合うのはどれ?金投資の主な方法を比較

金への投資には、いくつかの方法があります。それぞれにメリット・デメリットがあるため、自分の目的やライフスタイルに合わせて選びましょう。

| 投資方法 | メリット | デメリット | こんな人におすすめ |

| 純金積立 | ・月々1,000円など少額から始められる ・自動でコツコツ貯められる | ・手数料が比較的高め ・リアルタイムでの売買はできない | 毎月コツコツ貯金感覚で、長期的に資産形成をしたい初心者 |

| 投資信託・ETF | ・少額から可能、スマホで手軽に売買 ・保管の手間や盗難リスクがない ・手数料が比較的安い | ・現物が手元にない ・信託報酬(保有コスト)がかかる | 株式投資の経験があり、コストを抑えつつ手軽に取引したい人 |

| 現物購入 | ・「モノ」として所有する安心感 ・発行体のリスクがない | ・盗難・紛失リスク ・保管コスト(貸金庫など)がかかる ・まとまった資金が必要 | 「実物」として資産を持ちたい、長期的な価値保全が目的の人 |

これらの選択肢は、「手軽さ」と「所有感」のどちらを重視するかで考えると分かりやすいかもしれません。最も手軽でコストが低いのは投資信託・ETFですが、現物はありません。逆に、究極の安心感と所有感があるのは現物購入ですが、手間とコストがかかります。純金積立はその中間に位置する方法と言えるでしょう。

忘れてはいけない金投資の注意点

金は魅力的な資産ですが、投資である以上、注意すべき点もあります。最後に、3つの大切なポイントを確認しておきましょう。

金は「お金を生まない」資産

株式には配当、預金や債券には利息がありますが、金は保有しているだけでは1円も生み出しません 。利益を得る方法は、買った時よりも高い値段で売ること(売却益)だけです。定期的な収入を期待する投資には向いていません 。

コストと手数料を忘れずに

金投資には、様々な手数料がかかります。購入時や売却時の手数料のほか、現物であれば貸金庫などの保管料、投資信託であれば信託報酬(管理費用)が必要です 。これらのコストを考慮しないと、せっかく値上がりしても利益が残らない、ということにもなりかねません。

価格変動リスクは当然ある

金は安全資産と呼ばれますが、価格が常に上がり続けるわけではありません。経済不安が和らぎ、世の中が楽観的になると、投資家のお金は金から株式などへ移動し、金の価格が下がることもあります 。決して「一方通行の賭け」ではないことを理解しておくことが重要です。

あくまで「分散投資」の一つとして

最も大切なことは、すべての資産を金に集中させないことです。金は、資産全体のリスクを減らすための「守り」の一部として持つべきものです 。預貯金や株式など、他の資産とバランスよく組み合わせる「分散投資」を心がけましょう 。

まとめ

今回の調査で、以下のことが明らかになりました。

- スタグフレーションは、「景気停滞」と「物価上昇」が同時に起こる、家計にとって非常に厳しい経済状況です。

- 「スタグフレーションで金は一人勝ち」という言葉は少し単純化しすぎていますが、歴史を振り返ると金が非常に優れたパフォーマンスを発揮したことは事実です。

- 1970年代の本当の勝者は、金やコモディティなどの「実物資産」であり、敗者は株式や債券などの「ペーパー資産」でした。

私たち個人投資家にとって、金はスタグフレーションのような先の見えない時代に、資産の価値を守るための強力で分かりやすい手段の一つです。

経済の未来を正確に予測することは誰にもできません。しかし、歴史から学び、正しく備えることはできます。この記事を参考に、まずは少額からでも、自分のライフスタイルに合った方法で資産を守る第一歩を踏み出してみてはいかがでしょうか。不確実な時代だからこそ、準備しておくことが最大の安心につながるはずです。

コメント